ESG / RSE

Secteurs d'activité

Risque climatique : comprendre les enjeux pour s’adapter

Les points clés à découvrir dans cet article

Les composantes du risque climatique

Les raisons pour lesquelles il faut redoubler de vigilance

Ce qu'il est possible de faire en tant que particulier, commune ou entreprise pour prévenir le danger au maximum

European Environment Agency

11 mars 2024

Ce constat n’appelle pas à la panique, mais à la responsabilité collective. Les risques climatiques ne vont pas aller en se raréfiant : il faut donc nous préparer au mieux, et anticiper partout où cela est possible. Des ressources existent, alors autant les connaître et les exploiter.

Attention : cet article traite du sujet des risques climatiques et naturels, ainsi que des catastrophes qui peuvent en découler. Le but de ce contenu est de familiariser chacun et chacune à la notion de risque climatique et naturel, ainsi qu’à l’importance de s’y préparer. Quelle que soit votre situation, nous rappelons qu’il est essentiel de se référer en priorité aux informations et recommandations délivrées par les autorités et les éventuels organismes de secours.

Qu’est-ce que le risque climatique ?

Risque climatique, définition

Comme son nom l’indique, un risque climatique désigne un danger éventuel - plus ou moins prévisible - qui est lié au climat.

Spontanément, beaucoup de gens pensent que ce danger est d’ailleurs le seul fait du climat. En gros, c'est parce que le climat varie, par exemple, qu’un danger se matérialise soudain. Mais ce n’est pas tout à fait exact. En vérité, le risque climatique est le fruit des aléas climatiques combinés :

Cette nuance nous fait comprendre que si nous sommes généralement impuissants face au déchaînement des forces de la nature, nous pouvons en revanche prendre un certain nombre de mesures afin de nous protéger du mieux possible.

| Composante | Définition | Exemples concrets |

|---|---|---|

| Aléa | Phénomène climatique potentiellement dangereux. | Canicule, tempête, inondation, sécheresse, montée du niveau de la mer, etc. |

| Exposition | Présence d’enjeux humains, économiques ou environnementaux dans la zone d’aléa. | Ville côtière, cultures agricoles en zone sèche, usines en bord de rivière, etc. |

| Vulnérabilité | Capacité à faire face, à s’adapter ou à se remettre d’un aléa. | Prise en charge des populations les plus précaires, existence de plans d’évacuation, existence d'infrastructures adaptées, etc. |

Ces trois éléments sont absolument indissociables lorsqu’on cherche à évaluer un risque climatique.

Risque climatique et risque naturel : quelle est la différence ?

Le risque climatique appartient à la grande “famille” des risques naturels. Il s’agit en fait d’une sous-catégorie.

Les risques naturels regroupent absolument tous les phénomènes d’origine naturelle susceptibles de causer des dommages aux populations, aux biens et même à l’environnement lui-même.

On distingue deux types de risques naturels :

Pourquoi assiste-t-on à une accentuation des risques climatiques ?

Les risques climatiques ont toujours existé. Ils n’ont pas besoin de nous ou du réchauffement climatique pour se manifester.

Géoconfluences

mars 2021

En revanche, depuis maintenant plusieurs décennies, un certain nombre de facteurs sont venus accentuer la probabilité de la survenue de ces fameux risques climatiques. En voici trois.

1. Le réchauffement climatique

C’est le premier auquel on pense - et c’est bien normal. Le domaine de l’assurance, d’ailleurs, ne cache pas son inquiétude à ce sujet...

France Assureurs

Principal organisme de représentation professionnelle des entreprises d'assurance en France

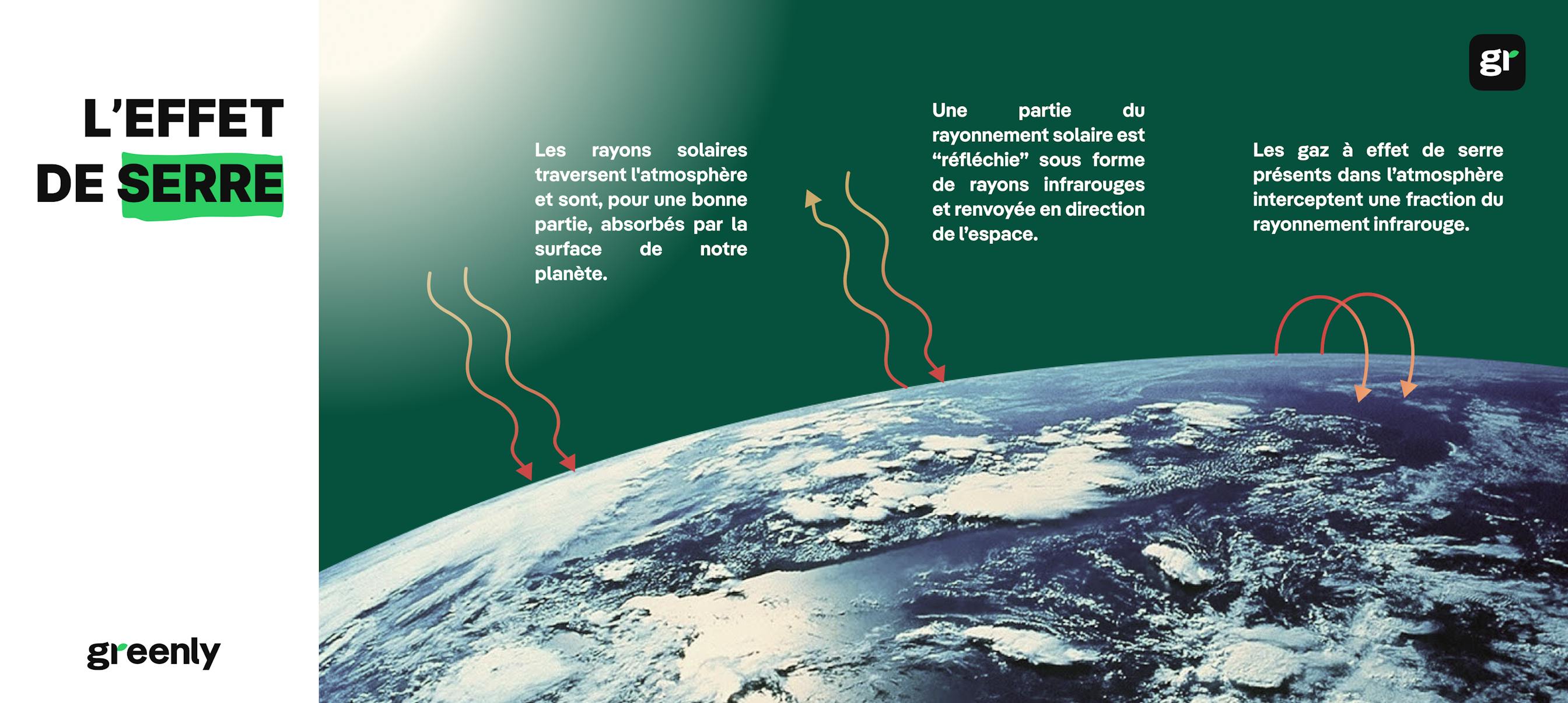

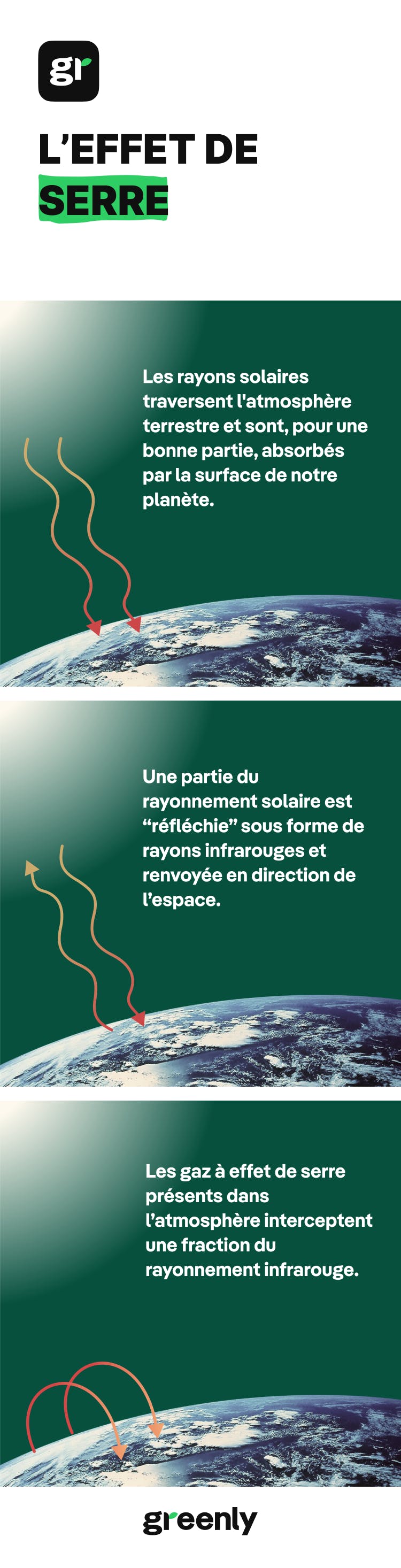

Pour rappel, le réchauffement climatique est lié à un surplus de gaz à effet de serre au sein de notre atmosphère. Ce surplus entraîne un emballement de l’effet de serre pourtant essentiel à la vie sur Terre - sans lui, il ferait infiniment plus froid.

Le problème, c’est qu’en s’emballant, l’effet de serre fait grimper la température moyenne mondiale, entraînant de facto un certain nombre de conséquences environnementales, sociales, économiques, sanitaires et même géopolitiques.

Pour les consulter en détail, n’hésitez pas à vous référer à la section “Causes et conséquences du changement climatique” de cet article.

Entre autres choses, le réchauffement climatique augmente donc nos chances de nous trouver confrontés à un risque climatique. Cela s’explique par le fait que le système climatique terrestre ressemble à s’y méprendre à un jeu de dominos : un seul élément peut provoquer l’effondrement de toute la chaîne.

- Un exemple ? Le cas des rivières atmosphériques. Ces dernières constituent un phénomène totalement naturel : ces gigantesques courants de vapeur d’eau permettent de décharger les zones proches de l’équateur de leur air extrêmement chaud, en l’évacuant en direction des régions plus au nord.

- Les rivières atmosphériques sont toujours synonymes de pluie intense pour les régions qui accueillent leur point de chute. Problème : avec le réchauffement climatique, les rivières atmosphériques se chargent davantage en eau qu’autrefois. Résultat, lorsqu’elles se déversent sur les régions du nord, elles peuvent entraîner des inondations particulièrement spectaculaires.

Si vous voulez en apprendre davantage, n’hésitez pas à consulter notre article à ce sujet.

2. La présence humaine

Il ne s’agit pas de dire que les humains doivent disparaître, cela va de soi. Par contre, leur présence dans certaines zones accentue le degré d’exposition à un potentiel risque climatique.

- C’est le cas, par exemple, pour les zones côtières ou inondables qui ont été urbanisées, et sont aujourd’hui grandement menacées par la montée du niveau de la mer.

- On peut aussi penser aux individus résidant dans les régions où les épisodes de sécheresse sont les plus sévères, à l’image de certaines régions d’Espagne ou de Grèce. Là-bas, les incendies sont désormais bien plus susceptibles de survenir, en raison du dessèchement de la végétation, qui constitue une situation aggravante dans le cas d’un départ de feu.

- Enfin, on peut aussi citer le cas de certaines régions déjà coutumières des épisodes de vents violents à l’image des ouragans. À l’automne 2024, par exemple, la Floride avait échappé de justesse à un ouragan de catégorie 5 - ce dernier ayant rétrogradé in extremis en catégorie 4.

3. Le manque d’anticipation

Dans l’ensemble, nos sociétés sont insuffisamment préparées à la survenue de risques climatiques aussi violents et puissants que ceux que le réchauffement climatique induit. Or, cette impréparation accroît notre vulnérabilité.

- En France, l’un des exemples les plus criants de ce manque d'anticipation est l’inadaptation de nos infrastructures aux épisodes de forte chaleur. Avec 4,8 millions de passoires thermiques en France, la population se trouve gravement exposée aux conséquences de ces phénomènes hélas appelés à se multiplier.

- C’est, entre autres choses, la raison pour laquelle le gouvernement a lancé son grand Plan de rénovation énergétique en 2020.

Malheureusement, tous les pays ne sont pas en mesure d’entreprendre ce genre de correction. Les plus pauvres d’entre eux n’ont ni l’argent ni l’expertise technique nécessaire. Ce qui est d’autant plus tragique que ces pays sont généralement ceux ayant le moins contribué au réchauffement climatique - à la différence des pays les plus riches et les mieux dotés.

Qui est concerné par les risques climatiques ?

Tout le monde. Particuliers, entreprises, collectivités ou organisations de toute nature… Nous sommes tou.te.s concerné.e.s.

De par la diversité des victimes potentielles, les implications de la survenue d’un risque climatique ne sont évidemment pas les mêmes. Mais que l’on parle d’un logement détruit ou d’une activité économique mise à mal, les conséquences de ce type d’événement peuvent être dramatiques.

Là encore, il ne faut pas s’arrêter aux implications directes d’une catastrophe climatique : une famille qui perd son lieu d’habitat se trouve projetée dans une situation de précarité à laquelle s’ajoute la détresse émotionnelle naturellement associée à ce type de drame - quand bien même elle peut bénéficier d’un accompagnement de l’État. De la même manière, une entreprise qui voit ses installations endommagées voire réduites à néant se trouve forcée de cesser son activité, au moins pour un temps, ce qui n’est évidemment pas sans conséquence sur ses salarié(e)s…

Comment évaluer et anticiper les risques climatiques ?

Pour les particuliers

En France, le site Géorisques délivre un certain nombre d’informations très utiles pour les particuliers.

Au-delà du fait de pouvoir identifier les risques inhérents à chaque région, Géorisques a développé des contenus très accessibles et utiles à toutes et à tous, à l’image du listing des éléments essentiels à la préparation d’un kit d’urgence pour 72h.

Géorisques

Site internet recensant la plupart des risques du sous-sol ou de surface existant sur le territoire français

Un conseil ? Préparez dès aujourd’hui votre plan individuel de mise en sûreté (PIMS). Ce dernier se présente sous la forme d’un document synthétique et facile à remplir, que vous pouvez retrouver juste ici ou en vous rendant directement sur le site de Géorisques, dans la section “Me préparer, me protéger”.

De façon plus générale, si vous souhaitez vous renseigner quant aux risques qui vous concernent et aux consignes de sécurité à respecter, n’hésitez pas à consulter :

Pour les collectivités

Géorisques

Site internet recensant la plupart des risques du sous-sol ou de surface existant sur le territoire français

Dans ce contexte, les collectivités peuvent elles aussi se rendre sur le site de Géorisques, qui met à disposition tout un tas de contenus afin de :

Géorisques a également pris l’initiative de partager directement les retours et témoignages des élu(e)s ayant d’ores et déjà eu à gérer des catastrophes. Vous pouvez les retrouver en cliquant ici.

Notre environnement

30 novembre 2020

Pour les entreprises

Si vous êtes une entreprise, vous serez sans doute intéressé(e)s par le Centre de ressources pour l’adaptation au changement climatique.

Un conseil : une fois arrivé sur la page d’accueil, cliquez sur le menu “Vous êtes…” en haut à gauche et sélectionnez “Acteur économique”. Le site vous proposera ainsi directement les contenus les plus intéressants pour vous.

Mis en place par le Ministère de la Transition Écologique, ce site fournit beaucoup d’informations pour :

Climadiag Entreprise

Outil d’auto-diagnostic conçu par Météo France

Quid du fonds Barnier ?

Créé en 1995, le fonds Barnier est destiné à “financer les mesures d’adaptation, de prévention ou de protection des personnes et des biens”.

Le fonds Barnier est aussi connu sous le nom de fonds de prévention des risques naturels majeurs (FPRNM).

Géorisques

Site internet recensant la plupart des risques du sous-sol ou de surface existant sur le territoire français

Attention : seules les entreprises de moins de 20 salariés peuvent bénéficier de ce fonds. De même, les éléments finançables varient entre les collectivités territoriales d’un côté, et les particuliers et les entreprises de l’autre. Pour plus d’informations, merci de vous référer à la notice suivante.

Le rôle des citoyen(ne)s, des collectivités et des entreprises dans la prévention du risque climatique

Le réchauffement climatique accentuant les risques climatiques, l’une des meilleures manières de prévenir ceux qui peuvent l’être est de lutter contre le dérèglement.

Chacune et chacun a son rôle à jouer dans cette fameuse transition écologique. Le seul fait de changer ses habitudes, d’apprendre à adopter des modes de vie et de consommation plus sobres est une manière de participer. N’oubliez pas : la demande joue un rôle de taille dans le problème de la surproduction. D’où l’importance d’apprendre à nous responsabiliser collectivement.

Nombre d’entreprises le font d’ailleurs, y compris dans des secteurs très décriés comme le domaine textile. Ce n’est pas parce qu’une entreprise n’a pas achevé sa transition, ou que son modèle n’est pas parfait en tout point que cela signifie que sa démarche n’est pas sincère. N’hésitez donc pas à soutenir les marques qui se donnent du mal au travers de vos choix de consommation.

Sachez que la transition écologique d’une organisation ne relève pas uniquement de la foi militante : opérer la transition de son modèle d’activité, c’est généralement l’améliorer en le débarrassant du superflu, ce qui représente à la fois des gains environnementaux et financiers.

La réalisation d'un Bilan Carbone® et l’analyse approfondie de sa chaîne d’approvisionnement peuvent d’ores et déjà permettre d’identifier de potentiels risques contre lesquels se prémunir. Tant sur le plan climatique que sur le volet réglementaire, d'ailleurs. Ce sujet vous intéresse ? Que votre entreprise n’ait encore jamais abordé le sujet de son impact environnemental ou que vous ayez posé de premiers jalons, nos experts sont à même de vous accompagner dans votre démarche. Contactez-les sans tarder.